抽象

虽然许多非洲的金融与经济增长关系已被看好

诸如加纳等国家的结果已经混合在一起,是因果关系的方向

两者之间的变数尤其没有被考察过。这个

因此,研究应用ARDL方法和Granger因果关系检验

金融发展的关系和因果关系

以及1970 - 2013年期间加纳的经济增长。研究

透露从国内来源到私营部门的信贷额度

与经济增长保持着积极的关联

而国内存款并非如此。此外,结果确定

加纳经济依赖于国内的变化

信贷到私营部门,而存在单向因果关系运行

从经济增长的变化到加纳的国内存款。

与调查结果一致,建议当局集中精力

提高金融体系允许存款的效率

被引导到成长型投资来带动

长期经济增长。

关键词

金融发展,经济增长,ARDL,Granger因果关系,加纳

介绍

金融增长关系对于经济学文献来说并不陌生。熊彼特

Levine [2]中引用[1]认为,当一个国家的金融体系

功能正常,可以通过鼓励创新来刺激经济增长

在技术上,通过识别最有可能的个人

成功实施新产品和制造方法。

随后,麦金农[3]和肖[4]补充说,当国家官员相互交涉时

引用本文:Ofori-Abebrese,

G. Pickson,R.B.和Diabah,B.T。 (2017)

金融发展与经济

增长:加纳的其他证据。

现代经济,8,282-297。

https://doi.org/10.4236/me.2017.82020

收到:2017年1月16日

接受:2017年2月21日

发布时间:2017年2月24日

版权所有©2017作者和

科学研究出版社

此作品是根据Creative创建的

共同归因国际

许可证(CC BY 4.0)。

http://creativecommons.org/licenses/by/4.0/

开放获取

G.Oori-Abebrese等

283

一个国家的财务结构以利率上限,

高储备条件和信贷控制方案,阻碍了发展

的金融部门,从而牺牲更高的增长率

经济。例如,La Porta et al。 [5]表明过度拥有

的银行由国家降低银行发展同时减缓经济

增长,主要在发展中国家。因此,麦金农[3]和肖[4]

强调金融部门的自由化至关重要

经济增长。

因此,从七十年代起,发展中经济体开始看好

金融自由化作为改善金融部门的重要途径

以及经济的增长。特别是加纳,金融部门

调整计划(FINSAP)于1988年通过,作为综合性的一部分

经济改革方案(经济复兴方案)

国际货币基金组织(IMF)和世界银行(WB)的目标是

开放金融体系,帮助克服这些问题(如浅财务

制度,减少储蓄和私人投资,经济低下

增长)由压制政策(例如,利率上限和

资本管制)到20世纪80年代中期(Aryeetey等人[6])。其中之首

改革措施是国有银行的重组,开始

的结构改革(如财政和货币运作),允许私人参与,

消除信贷控制,以及短期和短期发展

长期金融市场(Bawumia,[7])。在FINSAP之后,财务

部门战略计划(FINSSP)从2001年开始进一步发展

国家金融体系(同上)。

FINSAP和FINSSP的结果似乎显示出一些恢复

金融部门和经济增长。银行数量增加

从1988年的10月(Bawumia,[7])到2013年1月29日(Quartey和Afful-Mensah,

[8])加纳和外国所有权。另外,Bawumia,[7]

指出,到2008年,银行的总资产从GDP的0.31%上升至0.66%

表明与改革前的时期相比,银行业扩大。他进一步

表明其他重要指标有显着提升,其中包括

资本充足率,存款动员,部门信贷分配和利息

率自由化。例如,私人部门信贷超过了信贷

公共部门至少十年:从1981年起平均为3.12%

到1990年,私营部门信贷在2010年增长到15.71%。标准金融发展

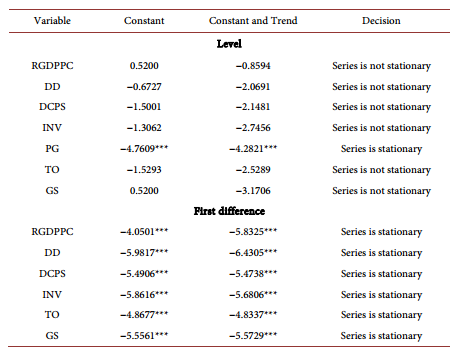

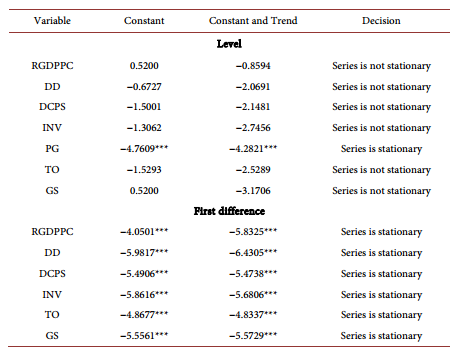

代理人也意味着金融部门的改善o在改革之后的十年间。广义货币供应量(占GDP的百分比)从平均16.50%(1981 - 1990年)增加到31.5%(2001 - 2005年)和2010年的29.79%。虽然实际银行贷款利率立刻录得正值:一九八九年为9.1%,二零零零年则下跌百分之二十二,二零零一至零八年则为9.1%,实际利率并没有立即登记平均值:一九八八至二零零零年为-10%,而二零零零年则为-8.8%值得注意的是,不良贷款(NFLs)仍然是一个重要问题(Bawumia,[7])。这导致了广泛的利益分配,给利益相关者带来挑战(Adu等,[9])。经济G. Ofori-Abebrese等人.84增长率也有显着的上升调整。实际GDP增长率从1981年的平均水平2.28%上升到2010年的8.01%(Adu等,[9])。不管这些实证事实如何,加纳对经济增长假说的研究往往产生矛盾的结果。例如,Sackey和Nkrumah [10]和Adusei [11]都使用广义货币(GDP),分别在金融和经济增长之间发现了积极和消极的关联。此外,大多数研究只是建立了财务与经济绩效之间的联系,而不再进一步确定两个变量之间的因果关系(Kargbo和Adamu,[12]; Sackey和Nkrumah [10]; Adu等[ 9])。然而,金融增长方向是重要的,因为通过实证证据确定相关的增长诱导金融部门变量对于有效的经济政策制定可能是理想的(Simwaka等,[13])。鉴于突出的差距,本研究旨在调查是否改善金融部门对加纳经济增长有好处,也是考察金融体系发展与加纳经济增长之间的因果关系。其余部分的结构如下:第二部分考察了相关文献综述;第三部分介绍研究方法;第四部分讨论并分析了实证结果,第五部分重点介绍了结论和政策含义。相关文献综述作者数量已经涉及金融发展与经济增长之间的关系。关于这一主题的一些文献将不同的措施作为金融发展的代理分析金融发展与经济增长之间的关系,而另外一些文献通过正常的双变量因果分析测试了这种关系。研究回顾了不同经济体的情况.Levine et al 。 [14]应用双重方法:1)矩形广义方法(GMM)动态面板估计器和2)横截面工具变量估计器,用于检查从1960年到1995年的71个国家的财务增长关系。采用诸如流动负债占国内生产总值的百分比),存款货币银行资产作为存款货币资金的一部分加上中央银行的国内资产,给私人企业的信贷(GDP的百分比)),他们认为存在积极的金融增长环节由土耳其,卡尔和五旬节[15]评估了金融体系发展与1963年至1995年经济增长之间的因果关系。用五种不同的措施来描绘金融结构的发展,他们在协整和矢量矫正方法中应用了Granger因果关系检验。研究表明,因果模式取决于用于加强金融体系的指标。为了说明G.Oori-Abebrese等人(1985),广义货币(GDP)产生了有利于金融型长期假设,银行存款,私人信贷和国内信贷的结果(GDP占GDP)为增长型财务假说。因此,他们总结说,增长导向的金融观点似乎在土耳其占主导地位.Tunaveluand James [16]也从1960 - 1999年的季度时间序列数据中也研究了金融增长关系。应用VAR模型和Granger因果关系检验,他们指出,一旦将私人信贷(GDP)和银行存款(定义为M2减去M1(GDP的百分比))用作金融发展的指标,经济增长将带来金融业的增长部门。他们表明,金融部门的发展导致经济的增长,当股市下降到GDP时。然而,没有证据支持双向假设。金融增长关系也在非洲的背景下进行了研究。在一项研究中,研究了1960年以来非洲和其他地区41个发展中国家的金融增长假说-1993期,Xu [17]采用多变量向量自回归(VAR)方法,使用银行存款(定义为M2 m货币)作为金融发展的衡量标准。研究报告说明了令人信服的结果,证实了金融分行业的发展对经济增长至关重要.Abu-Bader和Abu-Qarn [18]通过使用投资分析了1960 - 2001年间埃及财务增长现象的因果关系作为第三变数。采用货币存量(%GDP)-M2Y,银行存款负债(GDP%)-LQMY等作为金融结构发展指标,并通过应用协整和VECM框架实施Granger因果关系检验,发现对双另外,他们表示,虽然M2Y只是通过提高投资资源的数量来影响经济增长,但LQMY通过扩大投资资源的数量或提高投资效率来影响经济增长.Mimwaka等[13]也研究了1980 - 2010年期间马拉维的金融增长关系。作者在实施ARDL方法和Granger因果关系检验时,将信贷用于私营部门(GDP),银行存款(GDP)和私人部门信贷到国内信贷比率作为金融体系演变的措施。研究结果表明,存在长期积极和重要的金融增长关系。 Grangercausality测试证明了对增长型融资假说的支持。所有金融发展指标除银行存款(占GDP的百分比)以外都是正确的。相反,研究发现并不支持金融主导的增长和双向假设。另外,银行存款(GDP的百分比)与经济增长之间的关系也很弱。在加纳,有限的研究考察了金融增长的联系。 Esso [19]也研究了1960年至2005年期间G.Oori-Abebrese等人的经济增长与金融分部门经济增长的协整和因果关系。使用M2(%GDP)和应用ARDLas以及Toda和Yamamoto [20]的非因果关系检验,研究表明长期以来,加纳,佛得角,科特迪瓦,几内亚和利比里亚。此外,因果关系测试表明,在加纳,利比里亚和马里,经济绩效推动了科特迪瓦的经济发展,资金驱动经济表现。然而,佛得角和塞拉利昂的这两个变数往往相互驱动。因此,正如笔者总结的那样,金融增长关系不能被普遍化,因为关系是国家具体的.Quartey和Prah [21]调查了加纳的金融增长因果关系。他们报告了对增长的看法的一些支持经济增长推动了金融部门的增长,一旦广义货币(GDP)的增长被雇用作为金融分部发展的代表。然而,他们发现,没有资金推动经济表现或国内信贷(GDP)的逆向增长,对私人部门的信贷(GDP的百分比),以及作为金融发展指数的国内信贷比例占私人部门的比例。最后,该研究没有发现对加纳发展假说的统计支持。在另一项使用2000-2009年度季度数据的研究中,Sackeyand Nkrumah [10]研究了加纳的金融增长关系。在双向向量自回归模型中应用约翰森协整技术,作者得出结论,以加拿大的GDP为代表的金融部门的改善与加拿大的经济增长呈正相关关系.Adu等人[9]评估了金融部门改善与经济增长之间的联系,从1961年到2010年。使用八种不同的指标来演变金融和应用ARDL方法,证明金融部门的增强影响是依赖于使用的指标。例如,尽管对私人部门(GDP的百分比)或对私人部门的信贷占整体信贷的百分比为金融部门演变的衡量标准显示出对经济增长的显着正面影响,但广义货币(GDP)则显示出显着的负面影响此外,Adusei [11]利用完全修正的普通最小二乘法(FMOLS),纠错方法(ECM)和GMM方法,对1971年至2010年加纳的经济增长关系进行了测试。使用国内信贷(GDP)-DCY ,私人部门(GDP的百分比)-CPY和广义货币(GDP)-MY金融分行业发展的对策,发现虽然DCY和MY与增长呈负相关的统计学显着关系,但CPY指数呈阳性但统计学与经济增长无关。因此,笔者宣称金融部门的改善阻碍了加纳经济的增长。综合财务增长实证文献综述帽子来自加纳等非洲国家的研究倾向于产生冲突的结果。例如,虽然Sackey和Nkrumah [10]和Adusei G. Ofori-Abebrese等人[187]都采用广义货币(GDP),但是在金融和经济表现方面都有积极和消极的关联。此外,加纳的融资增长研究很少使用国内存款,M2-M1(占国内生产总值的百分比)来表示金融分行业的演变。然而,正如Karand Pentecost [15]和Adu等人[9]已经表明,金融对经济增长的影响取决于措施的选择。因此,这项研究是为提高金融增长关系的一般性努力的一部分。研究方法3.1型号规格根据Simwaka等[13]和Sehrawat和Giri [22],研究指出了一般的金融增长关系:RGDPPC DD DCPS INV PG TO GS t = + + + + + +βββββββε01 2 3 4 5 6 ttttt tt(1)其中RGDPPC代表经济增长代表的实际国内生产总值,DCPS代表国内对私营部门的信贷,DD代表国内存款,INV是代表资本总额的投资; PG是人口的年增长率;表示贸易开放,GS也代表政府支出。 tε和t分别代表误差和时间。数据来源和预期迹象该研究使用1970至2013年期间六个变量的年度时间序列数据。除了实际产出和人口增长之外,所有变量都以GDP的百分比表示。考虑到理论和实证文献,研究中使用的变量见表1。积极但统计学上不重要。

另一方面,国内存款显示统计显着的负数

与经济增长关联在1%的显着性水平。这符合

长期以来的现象。它具体表明,1%

存款增加伴随着经济下降约0.15%

生长。这似乎与更高存款的直观立场不同

应该导致更多的贷款,从而对增长产生积极的影响。鉴于此,

对于发现的合理解释可能是生产和消费

加纳经济制度大大依赖进口,

作为信贷的存款最终为作为泄漏的进口融资

在国家会计制度中。这个结论与发现相矛盾

Simwaka等人[13]他们展示了财务增长协会

在马拉维很弱。

在本研究涉及的四个控制变量中,投资占百分比

国内生产总值被认为与经济增长直接相关,但它是统计学的

短期内微不足道。这表明在短期内投资

在确定加纳经济增长方面并不健全。研究

与Mankiw等人的结果相矛盾[27]。

此外,人口增长仍然保持着与经济的负相关关系

增长但在短期内是显着的。给定它的系数

-0.1594,这意味着人口增长的1%增长大致相符

经济增长下降0.16%。这与长期的发现是不一致的

这项研究却与Mankiw等人的研究结果一致。 [27]。

与长期业绩不同,贸易开放程度显着

对经济增长的负面影响。这意味着与更高的贸易

世界对加纳的增长影响有所下降。结果引发争议

G.Oori-Abebrese等

293

比较优势贸易的经典论证和延吉亚的发现

[30]和Yucel [31]。

关注政府开支对经济的影响

增长,结果显示统计学显着的正相关关系

政府支出和经济增长。具体而言,增加1%

短期政府支出与经济增长率相比增长0.16%

生长。这个发现符合长期发生的情况,并且证实了这一点

Mankiw和Scarth的发现[33]。还发现增加了

一年前的政府支出导致经济增长下滑

现时阶段。

错误校正模型(ECM)的结果表示调整

休克后的平衡状态滞后误差项系数为负

(-0.232888),按照1%的水平强劲显着。这是为了

进一步肯定了长期的金融增长关系的存在。再次,它建议

上一年的震荡造成扭曲的23%可以恢复

在今年。

4.5。测试格兰杰因果关系

确定了两个以上的变量是I(1)并且协整;

它表明一个方向存在因果关系(Engle和Granger,

[39])。因此,研究进行了Granger因果关系检验以确定方向

经济增长与金融发展之间的因果关系

国内信贷指向私营部门和国内的指标

存款。表6显示了Granger因果关系检验的结果。

从表6可以看出,国内变化的零假设

对私人部门的信贷不会导致经济增长的变化

拒绝5%的显着性水平。这意味着国内信贷的变化

私营部门解释加纳经济增长速度的变化。

同样的观点是国内对私营部门的信贷

内生变量。没有因果关系的零假设从经济运行

任何显着性水平都接受增长。这意味着更改

经济增长并不能解释国内信贷变为私人贷款

部门。

从分析结果来看,加纳经济依赖

对私人部门的国内信贷变动情况则显示出5%的水平。

因此,国内信贷之间存在一个单向的关系

到加纳的私营部门和经济增长。这个结论证实此外,研究表明,国内存款的变化不是格兰杰

导致经济增长的变化。但是,这项研究没有放弃

经济增长不是格兰杰造成国内存款的零假设

在1%的显着性水平。这意味着有一个单向的因果关系运行

从经济增长的变化到加纳的国内存款。

结果与Kar和Pentecost [15]和Thangavelu的发现相似

和詹姆斯[16],但与阿布 - 巴德和阿布 - 卡恩[18],夸特的矛盾

和Prah [21]和Simwaka等人[13]。

在报告结果的基础上,研究放弃了零假设

赞成另一种假设,即发展之间有因果关系

的金融部门和经济增长。特别是两者

在加纳,金融主导和增长导向的财政假说盛行。

5.结论和政策意义

虽然在非洲国家已经看到了金融增长关系

如加纳,结果已经混合,而因果方向

两者之间的变数尤其没有被考察过。因此,研究,

应用ARDL方法和Granger因果关系检验来调查关系

金融发展与经济的因果关系

1970 - 2013年期间加纳增长。发现了这个数量

给予私营部门的国内来源的信贷保持积极

随着经济的短期和长期的增长,这是显着的联系

而国内存款则在短期内做出反转

长期。

另外,结果也证实了加纳的依赖

经济对国内信贷向私营部门的变化而存在

单向因果关系从经济增长的变化转向

国内存款在加纳。实质上是金融主导和增长主导的假设

已经在加纳出现。

与调查结果一致,建议当局集中精力

提高金融体系的效率,使存款成为可能

引导投资增长,实现长期增长

的经济。

此外,由于这项研究只用了两项金融措施

发展,但大多数加纳研究没有审查

金融增长关系的因果维度(例如,Sackey和

Nkrumah,[10]),接下来的研究应该使用其他财务指标

发展特别调查财务增长因果方向维度

在加纳。

发给朋友

发给朋友 分享到朋友圈

分享到朋友圈 回顶部

回顶部